我国是世界上自然灾害最为严重的国家之一。长期以来���,我国的巨灾救助主要是靠紧急财政拨款。建立巨灾保险制度的目的就是为了通过制度创新���,形成多层次的巨灾风险分散机制。这需要发挥市场的作用���,也离不开立法和多层面的资金支持

前不久���,国内第一只以地震风险为保障对象的巨灾债券在境外市场发行。这一保险风险化的创新之举引发市场关注。

探索制度建设

我国是世界上自然灾害最为严重的国家之一���,且灾害的种类繁多���,发生频率高。而长期以来���,我国的巨灾救助主要是靠紧急财政拨款。 2014年8月出台的保险业新“国十条”提出���,以商业保险为平台���,建立巨灾保险制度���,逐步形成财政支持下的多层次巨灾风险分散机制。从此���,我国巨灾保险进 入“落地”阶段。一年来���,深圳���、云南���、宁波等地的巨灾保险试点相继启动���,制度建设方面也取得了不小的突破。

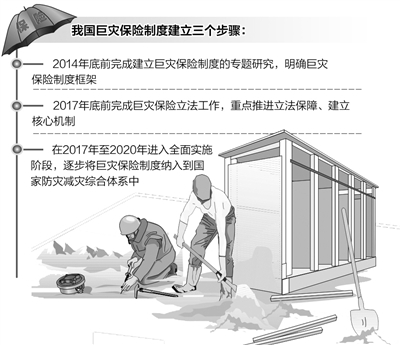

按照建立巨灾保险制度“三步走”的规划���,2014年底���,我国已完成“建立巨灾保险制度”专题研究工作���,明确了巨灾保险制度框架。如 今则已进入“第二步”���,即在2017年底前完成巨灾保险立法工作���,重点推进立法保障���、建立核心机制。其中���,风险分散机制是巨灾保险制度的核心环节���,“风险 分散机制就是利用保险的正外部性特征���,强化风险事前的干预和管理���,将部分行政管理成本外化给保险行业。”国务院应急管理专家组组长���、全国减灾委副主任闪淳 昌表示。

此外���,中国保险行业协会会长朱进元认为���,对于巨灾保险���,保险机构不仅要把精力放在前期的保险策划���、安排和风险损失的索赔方面���,还要把风险管理的关口前移���,把减轻灾害损失向减轻灾害风险转变。

市场担起重任

据了解���,国内第一只以地震风险为保障对象的巨灾债券的运作方式是���,中再集团和中再产险以再保险转分的方式���,将其所承保的部分中国大陆地区地震风险分保给特殊目的机构���,再由其在境外资本市场发行巨灾债券进行融资���,以融资本金为这部分风险提供全额抵押的保险保障。

业内人士认为���,这打通了国内巨灾风险与资本市场的渠道���,为今后利用资本市场构建多渠道的巨灾风险分散机制创造了条件���,对我国巨灾保险制度建设有明显的推动作用。

据了解���,自上世纪90年代开始���,国际资本市场利用创新型化产品为巨灾风险提供了灵活多样的解决方案。同时���,由于巨灾债券触发条件较特殊���,与其他金融产品的风险相关性非常低���,有利于投资者进行多样化的资产配置。

“近年来���,随着包括养老金和对冲基金在内的大量资本的进入���,巨灾债券的发行规模不断增加���,资本市场已经成为传统保险市场之外转移巨 灾风险的重要渠道。”中再产险有关人士表示���,巨灾风险化产品不仅需要金融保险业在风险管理���、模型分析���、结构化设计等技术层面开展创新���,更需要在法律法 规���、监管政策和交易环境等制度层面进行突破。

“很多市场化的举措对于保障人民生命财产安全���,维护社会稳定���,减轻我国财政负担等���,都发挥着越来越重要的作用。保险业应在应对巨灾和大的社会风险中���,继续发挥市场作用���,建立风险分担机制。”闪淳昌说。

立法资金来护航

根据规划���,巨灾保险制度建立的“第三步”是在2017年至2020年进入全面实施阶段���,逐步将巨灾保险制度纳入到国家防灾减灾综合体系中。“巨灾保险制度非常复杂���,加之我国幅员辽阔���,地质灾害和自然灾害分布情况多样���,这将是个非常艰巨的工程。”业内人士表示。

巨灾保险从试点到在全国推广���,当务之急是完善巨灾保险立法与相关风险管理机制。专业人士认为���,应以巨灾保险法律法规为基础建立巨灾 应对体系���,将巨灾保险的发展模式���、保险人和被保险人的权利义务���、多个部门各种职能相互协调的机制等在法律中明确���,以制度保证巨灾保险的运行。同时���,进一步 完善相关风险管理机制���,加强标准规范建设���,以提高巨灾保险的运行效率与社会效益。

除了立法���,另一个核心问题就是资金。据了解���,巨灾保障资金至少需要来自3个层面���:国家层面���、商业保险层面和资本市场层面。国家层面 就是财政投入部分资金;商业保险层面就是要充分发挥保险资金和保险机构在巨灾保险中的作用;资本市场层面则是要利用好资本市场的筹资功能���,破解巨灾资金瓶 颈问题���,比如推出巨灾保险期货���、巨灾保险期权���、巨灾债券等。